闪存已是磁盘驱动器2倍 主流厂商何去何从?

闪存行业的产品出货收入规模已经是磁盘驱动器的2倍还多。趋势表明,逐渐萎缩的磁盘驱动器行业将挤压三大驱动器制造商,而希捷也无法逃脱。

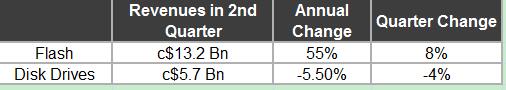

存储行业分析师Aaron Rakers在的表格中罗列了供应商数据,他认为闪存行业收入年增长率为55%,而磁盘驱动器业务一年缩水了5%。

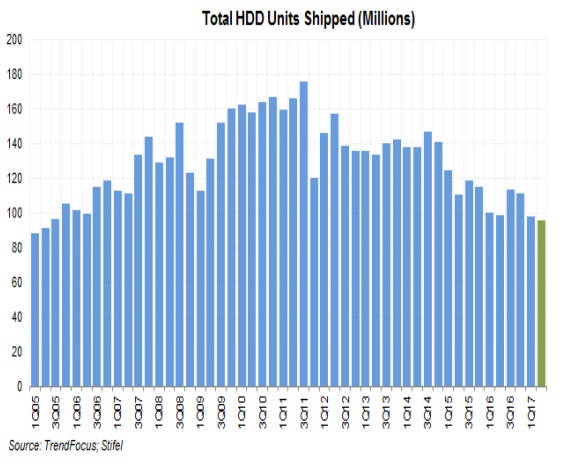

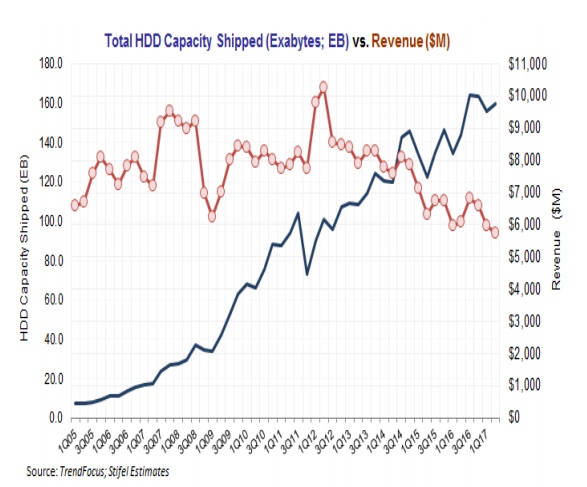

磁盘驱动器出货量仍然在上涨,主要集中在高容量企业级驱动器和近线磁盘等,但是收入却在下滑,容量和收入整体在增长。据悉,2017年第二季度总共有9580万部磁盘驱动器出货,环比与同比均减少了3%。Rakers把季度出货数据画成图表,显示从2011年的高点以来整体呈现下滑趋势。

西数是领跑者,希捷第二,东芝位列第三,与前两位差距较大。

在闪存方面,Rakers将三星、SK Hynix、英特尔、美光和西数视为主流厂商。他认为,三星的收入份额大约是35%,西数大约在17%-18%。

第二季度出货的NAND容量,包括用于手机和其他智能设备(如果是出货容量,大约是40%),加上企业存储,大约是35EB。HDD的总出货容量是159.5EB,是前者的5倍,近线/高容量企业磁盘驱动器出货容量大约是58EB。

评论

闪存行业最近的技术成果主要是在3D分层方面,普遍的64层-96层过渡正在发生,这促使每字位成本降低。4bits/cell (QLC)技术正处于原型和测试阶段,要比目前的3bits/cell多出1/3,这也会降低每字位的成本。

综合起来,其效果就是消除了使用SSD与HDD之间的障碍,转移到磁盘驱动器领域的近线驱动器和高容量驱动器。

对于磁盘驱动器厂商来说,降低每字位成本和维持价格差距的唯一方法就是通过采用叠瓦式磁记录(这种介质的写性能速度较低)和HAMR(热辅助磁记录),从而推进到20TB-30TB的驱动器。

西数可能面临着加快从磁盘驱动器向SSD的平稳过渡;它有重要的NAND芯片和SSD业务。而希捷却没有NAND芯片和小型SSD业务。

东芝也面临着过渡,问题不大,因为它有小型的磁盘驱动器业务,和重要的闪存芯片及SSD业务。

希捷可能希望它的磁盘驱动器业务多年来一直是盈利的,因为东芝和西数都把重心更多地放在了可盈利的、不断增长的闪存芯片/SSD业务上,而不是在磁盘驱动器上。

的确,深受困扰的东芝公司甚至可能会退出磁盘驱动器业务。从更长远来看,希捷的战略家们肯定期望闪存芯片生产能力提高,让闪存的成本降低下来,挤压磁盘驱动器与用于高速访问存储的SSD、用于低成本在线存储的磁盘驱动器之间的空间。希捷的高管们对于未来5到15年的产品战略是如何考虑的?

事实上,磁盘驱动器将成为SSD(更快)与磁带(更便宜)之间的一个鸡肋商品。磁盘驱动器行业与主流存储介质厂商,正迎面遇到这个难题,希捷也没有逃脱的策略。

好文章,需要你的鼓励

如何观看英伟达CES 2026主题演讲直播

讨论AI发展前景及其对各行业的影响,以及加速计算的未来。演讲将涵盖人工智能、机器人技术、仿真、游戏和内容创作等前沿技术。此次演讲备受关注,特别是在英伟达与Synopsys深化合作以及收购Groq和SchedMD之后。观众可通过YouTube观看直播。

UCSD团队打造终极仿真世界:让AI智能体在虚拟城市中自立更生的惊人实验

SimWorld是由UCSD等多所顶尖院校联合开发的革命性AI仿真平台,基于虚幻引擎5构建了具备真实物理规律的虚拟城市环境。该平台支持无限扩展的程序化世界生成和自然语言交互,让AI智能体能够在复杂环境中学会生存、合作和竞争,为通用人工智能的发展提供了前所未有的训练平台。

波士顿动力Atlas机器人新版本CES首秀,展现类人步态

波士顿动力在CES 2026上发布了新版Atlas通用人形机器人。新原型机以轻快且极其类人的步伐登台,展现了令人印象深刻的行走能力。该机器人拥有56个自由度,配备全旋转关节和具备触觉感知的人类尺寸手部,能够执行材料排序、装配和机器维护等任务。Atlas将首先在现代汽车集团位于乔治亚州萨凡纳的制造工厂投入使用。现代汽车还宣布与谷歌DeepMind合作,将Gemini机器人技术集成到波士顿动力系统中,推动物理AI领域发展。

浙江大学团队提出C2DLM:让AI推理更像人类思维的全新语言模型

浙江大学联合华为提出C2DLM,这是一种因果概念引导的扩散语言模型,通过自动提取因果关系并融入注意力机制来增强AI推理能力。相比传统方法,C2DLM在推理任务上平均提升1.31%-12%,训练效率提高3.2倍,为解决语言模型推理能力不足开辟了新路径。

英伟达发布Vera Rubin架构,专为AI智能体设计

富士通前支持团队被称为"合法黑客"

AI承诺减少繁重工作却可能增加复杂性和压力

TCL推出首款HDR智能显示眼镜,画面效果令人印象深刻

亚马逊首款彩色电子阅读器Kindle Colorsoft降价50美元

惠普OmniBook笔记本全新设计搭载OLED显示屏

高通CES 2026发布更经济的Snapdragon X2 PC芯片

如何观看英伟达CES 2026主题演讲直播

波士顿动力Atlas机器人新版本CES首秀,展现类人步态

戴尔重启XPS笔记本产品线,推出轻薄化新品

华硕与Xreal联手推出240Hz高刷新率显示眼镜

宏碁游戏产品线扩展平价Nitro系列,推出新面板显示器