全球磁盘驱动器出货量大幅下滑

根据TrendFocus公布的数据,2023年第二季度全球磁盘驱动器出货量初步呈现萎缩,东芝的市场份额被希捷与西部数据无情夺走。

作为研究机构,TrendFocus将调查数据发布给付费订户,而富国银行等组织又将数据内容传递给自己的订阅用户和联络人,因此我们似乎应该对数字的准确性持保留态度。TrendFocus表示,本季度全球磁盘驱动器出货量为3080万至3220万块,与去年同期的3860万块相比下降了20.2%。而2023年第一季度的出货量,更是较2022年第一季度缩水达33.5%。

TrendFocus将出货量统计中的磁盘驱动器具体划分为近线(3.5英寸)、台式机与消费级3.5英寸/2.5英寸这三类,而后按各供应商将销量相加。富国银行的Aaron Rakers表示,本季度近线(3.5英寸高容量)驱动器的出货量约为950万块,总存储容量约136 EB。同比下降幅度约45%,远远高于2022年第四季度的30.5%降幅和2023年第一季度的27%降幅。

那么,近线磁盘的出货容量数字能否快速恢复?Rakers给出的图表显示,以往并没有出现过如此剧烈的衰退。但根据IDC发布的数据存储增长趋势,相信市场对于存储产品的需求将会回归,近线磁盘的出货容量也将重新回归增长。

根据预测,随着SSD继续吞噬市场份额,近线类别以外的磁盘驱动器在出货单位和出货容量两项指标上都将持续走低。本季度,非近线磁盘的出货总数约为2200万块,略低于今年第一季度的2210万块,较去年同期的2620万块更是下降17%。

3.5英寸台式机与消费级驱动器的出货量则在1150万至1190万块之间,今年第一季度出货量为1107万块,去年同期的出货量则为1423万块。本季度,2.5英寸移动磁盘和消费级磁盘的出货量不足900万块,低于第一季度各供应商售出的964万块和去年同期的997万块。

但暂时没有2.5英寸万转磁盘驱动器的销量数据,而这才是最容易被SSD取代的敏感设备类型。

我们已经进入SSD全面蚕食存储市场的第三或者第四个年头,但台式机和消费级磁盘驱动器的出货量仍然高于企业级近线驱动器——看来压力之下,硬盘市场并不乏顽强的生机,表现出典型的长尾迹象。即使是面向笔记本电脑的2.5英寸磁盘驱动器,每季度的出货量仍接近900万块,其中不少在小型台式机上也有使用。

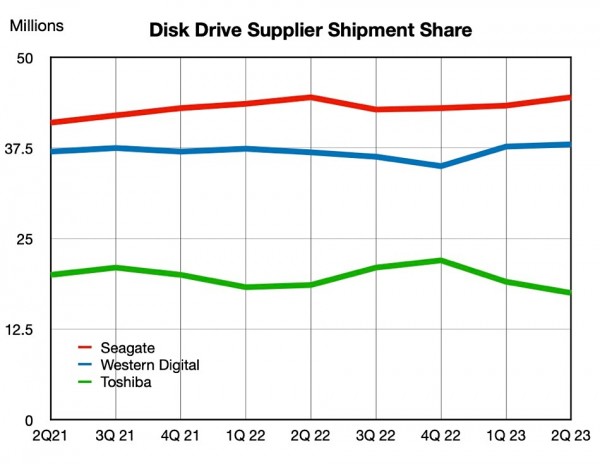

各家厂商的具体出货量也不明确,但Rakers公布了大致的百分比份额。在四舍五入计算之后,可以看到希捷占比约44.5%,西部数据为38%,东芝为17.5%。

2023年的数字以斜体显示,代表为初步估计值

我们将数据随时间推移的趋势整理成图,以帮助大家理解各厂商的市场份额变化:

可以看到,希捷在出货量方面一直领先于西部数据。而且在过去两个季度中,双方始终在夺取东芝的原有市场份额,其中西部数据的表现尤其凶猛。据估算,东芝的磁盘出货量约为540万块。如果没法在产能方面跟上其他两家供应商的步伐,东芝很可能还有进一步拉大差距的风险。

好文章,需要你的鼓励

信任、技术、人为因素:网络韧性的基石

在技术快速发展的时代,保护关键系统越来越依赖AI、自动化和行为分析。数据显示,2024年95%的数据泄露源于人为错误,64%的网络事件由员工失误造成。虽然先进的网络防御技术不断发展,但人类判断仍是最薄弱环节。网络韧性不仅是技术挑战,更是人员和战略需求。建立真正的韧性需要机器精确性与人类判断力的结合,将信任视为战略基础设施的关键要素,并将网络韧性提升为国家安全的核心组成部分。

南洋理工大学团队推出Uni-MMMU:让AI模型学会“边看边想边画“的全能基准测试

南洋理工大学团队开发了Uni-MMMU基准测试,专门评估AI模型的理解与生成协同能力。该基准包含八个精心设计的任务,要求AI像人类一样"边看边想边画"来解决复杂问题。研究发现当前AI模型在这种协同任务上表现不平衡,生成能力是主要瓶颈,但协同工作确实能提升问题解决效果,为开发更智能的AI助手指明了方向。

人类主导权应引导AI发展而非存在性恐惧

自计算机诞生以来,人们就担心机器会背叛创造者。近期AI事件包括数据泄露、自主破坏行为和系统追求错误目标,暴露了当前安全控制的弱点。然而这种结果并非不可避免。AI由人类构建,用我们的数据训练,在我们设计的硬件上运行。人类主导权仍是决定因素,责任仍在我们。

360 AI Research团队重磅发布:让机器真正“看懂“中英文图片的FG-CLIP 2模型

360 AI Research团队发布的FG-CLIP 2是一个突破性的双语精细视觉语言对齐模型,能够同时处理中英文并进行精细的图像理解。该模型通过两阶段训练策略和多目标联合优化,在29个数据集的8类任务中均达到最先进性能,特别创新了文本内模态对比损失机制。团队还构建了首个中文多模态评测基准,填补了该领域空白,为智能商务、安防监控、医疗影像等应用开辟新可能。

信任、技术、人为因素:网络韧性的基石

人类主导权应引导AI发展而非存在性恐惧

Google在Gemini中推出AI图像检测工具:能识别AI生成内容吗?

Meta申请电力交易许可以加速AI数据中心电力供应

研究员破解AI聊天机器人训练数据来源之谜

不止于数学:实际部署是筑牢后量子安全的关键环节

中国基础设施和运营领导者培养员工生成式人工智能技能的三大举措

领英ConnectIn 2025大会聚焦人才、技术与信任的三重驱动

ManageEngine卓豪携手DeepSeek,为中国企业强化AI驱动的IT管理能力

Brave浏览器AI助手Leo引入可信执行环境增强隐私保护

OpenAI与富士康合作开发AI数据中心套件

Solidigm:NAND行业面临晶圆厂短缺困境