2022年第四季度,全球硬盘出货量下滑

TrendFocus公布的2022年第四季度磁盘驱动器出货量初步统计数据显示,期间出货量下降达40%以上,总出货容量也缩水25%至33%。与上个季度一样,磁盘的总体采购量远低于去年同期。

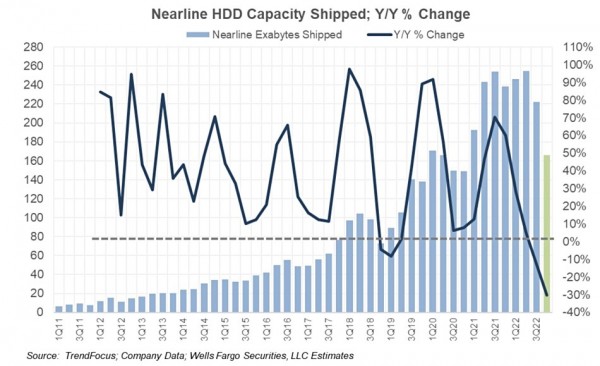

数据显示,作为行业支柱的近线磁盘驱动器出货量同比下降42%、环比下降25%,跌至1000万至1100万块。可以看到,第三季度的缩水趋势并未停止,第四季度颓势依旧。

富国银行分析师Aaron Rakers做出评判,“本季度很可能对应2017年以来最低的季度近线硬盘出货量。”

“我们认为2022年第四季度每驱动器平均存储容量可能下降,因此估算近线磁盘驱动器总出货容量应该在165到170 EB之间,较上年同期下降20%至30%,与上季度相比也有20%的降幅(2022年第三季度的同比与环比降幅均为13%)。”

由于近线磁盘驱动器的主要买家是企业、托管服务提供商和超大规模企业,所以需求缩水代表着他们不再像过去那样存储大量非结构化数据。但为什么会有这样的转变?也许是他们的业务不再生成那么多数据,毕竟经济衰退压力下各行各业的常规收入和运营都受到了冲击。

根据TrendForce公布的数字,Rakers整理出一份图表,展示了第四季度近线磁盘出货容量的下降和变化率:

随着近线磁盘出货容量的下滑,厂商似乎没必要继续推出容量更高的驱动器了,毕竟那会导致单位驱动器对应的存储空间变大、驱动器总出货量降低。从这个角度看,希捷应该不会急于推出容量超过22 TB的HAMR磁盘。

TrendForce还统计了其他几类磁盘驱动器的销售数字:

- 3.5英寸台式机与消费级产品:出货量约1250万块,同比下降40%,环比缩水4%。

- 2.5英寸移动与CE产品:出货量约1130万块,同比下降40%,但环比增长15%。

- 2.5英寸企业级产品:出货量约160万块,较去年同期的约350万块下降了54%,但较上季度的152万块略有回升。

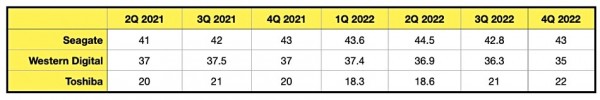

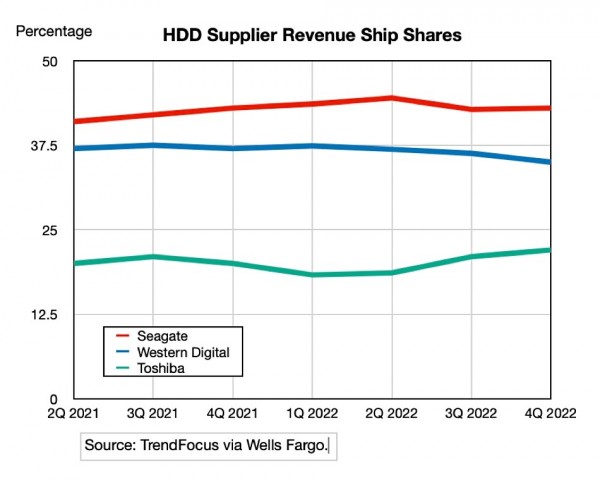

Rakers根据TrnedForce的数据估算了各家厂商的市场份额,如以下图表所示:

可以看到,东芝的份额连续三个季度保持上升,而西部数据的份额在此期间持续下降。目前股价最高的希捷在第四季度出货量小幅上涨,止住了第三季度的跌势。希捷与西部数据间的差距正在扩大,而西部数据与东芝间的差距则在缩小。

随着2022年第四季度近线磁盘驱动器出货量和出货容量的双双下跌,硬盘厂商依靠高容量产品提振业绩的打算也走到了尽头。看起来,西部数据手中无可匹敌的26 TB SMR驱动器和22 TB OptiNAND常规记录驱动器似乎瞬间失去了意义。

好文章,需要你的鼓励

CES上杨元庆首谈AGI,碾压人类的叙事不会让AI更聪明

很多人担心被AI取代,陷入无意义感。按照杨元庆的思路,其实无论是模型的打造者,还是模型的使用者,都不该把AI放在人的对立面。

MIT递归语言模型:突破AI上下文限制的新方法

MIT研究团队提出递归语言模型(RLM),通过将长文本存储在外部编程环境中,让AI能够编写代码来探索和分解文本,并递归调用自身处理子任务。该方法成功处理了比传统模型大两个数量级的文本长度,在多项长文本任务上显著优于现有方法,同时保持了相当的成本效率,为AI处理超长文本提供了全新解决方案。

Gmail新增Gemini驱动AI功能,智能优先级和摘要来袭

谷歌宣布对Gmail进行重大升级,全面集成Gemini AI功能,将其转变为"个人主动式收件箱助手"。新功能包括AI收件箱视图,可按优先级自动分组邮件;"帮我快速了解"功能提供邮件活动摘要;扩展"帮我写邮件"工具至所有用户;支持复杂问题查询如"我的航班何时降落"。部分功能免费提供,高级功能需付费订阅。谷歌强调用户数据安全,邮件内容不会用于训练公共AI模型。

华为研究团队突破代码修复瓶颈,8B模型击败32B巨型对手!

华为研究团队推出SWE-Lego框架,通过混合数据集、改进监督学习和测试时扩展三大创新,让8B参数AI模型在代码自动修复任务上击败32B对手。该系统在SWE-bench Verified测试中达到42.2%成功率,加上扩展技术后提升至49.6%,证明了精巧方法设计胜过简单规模扩展的技术理念。

联想集团混合式AI实践获权威肯定,CES期间获评“全球科技引领企业”

CES上杨元庆首谈AGI,碾压人类的叙事不会让AI更聪明

CES 2026 | 重大更新:NVIDIA DGX Spark开启“云边端”模式

Gmail新增Gemini驱动AI功能,智能优先级和摘要来袭

研究发现商业AI模型可完整还原《哈利·波特》原著内容

Razer在2026年CES展会推出全息AI伴侣项目

CES 2026:英伟达新架构亮相,AMD发布新芯片,Razer推出AI奇异产品

通过舞蹈认识LimX Dynamics的人形机器人Oli

谷歌为Gmail搜索引入AI概览功能并推出实验性AI智能收件箱

DuRoBo Krono:搭载AI助手的智能手机尺寸电子阅读器

OpenAI推出ChatGPT Health医疗问答功能

Anthropic寻求3500亿美元估值融资100亿美元